L’évolution de l’octroi des crédits en 2020

Selon la Banque de France, le montant des crédits accordés au mois d’octobre 2020 a touché un nouveau record à 23,4 milliards d’euros contre 17, 8 milliards d’euros un an plus tôt. Ce record s’inscrit dans une dynamique d’augmentation des crédits depuis le mois d’août par rapport à la même période de l’année dernière.

Ces résultats viennent comblés les déficits vécus lors du premier confinement durant lequel la production de crédit fut extrêmement faible, et malgré les restrictions apportées par le HCSF (Haut Conseil de Stabilité Financière) comme la limite du taux d’endettement à 33% et la limitation de la durée sans prise en compte du reste à vivre.

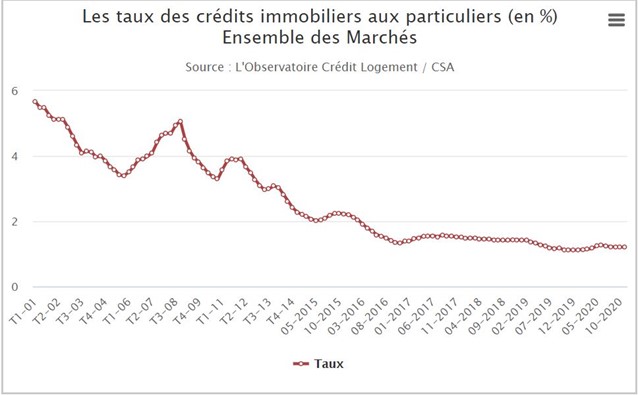

Les taux continuent de baisser

Depuis la sortie du premier confinement les taux actuels de crédits baissent chaque mois. On est aujourd’hui sur des niveaux extrêmement bas, avec le taux moyen à 1,20 %, à 0,99 % pour les prêts sur 15 ans, 1,12 % sur 20 ans et 1,38 % sur 25 ans.

Cette dynamique baissière constitut une réaction des banques vis-à-vis des restrictions qui leurs sont imposées depuis le début de l’année afin de soutenir la demande de crédits immobiliers des particuliers. Les emprunteurs apportent ainsi plus de garantit (apport, montant octroyé plus faible par rapport à la capacité de financement des ménages), et les banques convertissent cette baisse de risque de défaut en la répercutant sur le taux appliqué.

Source : L’Observatoire Crédit Logement / CSA

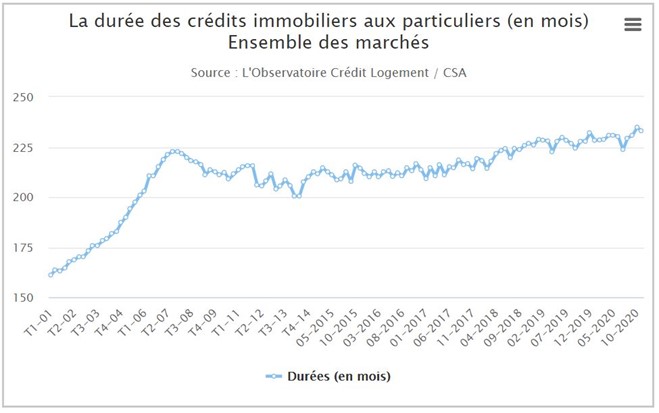

La durée des crédits

Néanmoins, il ne s’agit pas du seul changement apporté par les restrictions du HCSF.

En effet, la restriction du taux d’endettement à 33% induit en conséquence allongement de la durée moyenne des prêts à plus de 230 mois, fleurtant avec la durée de 240 mois.

Source : L’Observatoire Crédit Logement / CSA

Au final

Face à la difficulté d’accorder des crédits, les banques ont adaptés leurs propres critères pour garder une activité crédit importante. Outre les taux et la durée, elles ont rajouté également des demandes « d’équipement », tel que la domiciliation des comptes, de l’épargne, des revenus, des assurances. Ceci leur permettant de capter de l’épargne et d’améliorer leur ratio.

Derrière ces chiffres, beaucoup de ménages ont des difficultés à se faire financer que ce soit pour leur résidence principale ou pour un investissement. Et ce, même si le reste à vivre est très important (plusieurs milliers d’euros pour certains).

Heureusement, des aménagements sont possibles afin de permettre des financements en toute sécurité et dans des limites rationnelles.